Postęp technologiczny zmienia tradycyjne praktyki i rewolucjonizuje sposób działania ubezpieczycieli w różnych dziedzinach. Oto w jaki sposób innowacje IT napędzają znaczące transformacje w branży ubezpieczeniowej.

Kluczowe wnioski z tego artykułu

- Dane syntetyczne mogą skutecznie zwiększyć oszczędności i obniżyć koszty

- Technologia cyfrowa oparta na sztucznej inteligencji jest kluczem do zwiększenia zadowolenia klientów i personalizacji usług

- Zaawansowane algorytmy uczenia maszynowego zapobiegają fałszywym roszczeniom wartym miliony dolarów rocznie

Szukasz partnera, który rozumie wyzwania Twojej branży?

Dane syntetyczne dla Zautomatyzowanych Systemów Underwritingowych mogą potencjalnie prowadzić do redukcji kosztów o 30%

Dlaczego warto wybrać dane syntetyczne?

Niedobór wartościowych danych prowadzi do niedokładnych wyników analitycznych i zwiększa ryzyko podejmowania nietrafnych decyzji biznesowych. Dane syntetyczne wypełniają luki w danych rzeczywistych, jednocześnie gwarantując ochronę prywatności klientów i usprawniając proces uczenia modeli AI. Umożliwia to podejmowanie lepszych decyzji strategicznych, poprawę wydajności operacyjnej i szybsze dostosowywanie do zmieniających się warunków rynkowych.

Odkryj potencjał ukryty w danych syntetycznych

Dane syntetyczne, generowane za pomocą zaawansowanych algorytmów uczenia maszynowego, stają się przełomem w procesach underwritingowych. Replikując rzeczywiste scenariusze przy jednoczesnej ochronie prywatności klientów, ubezpieczyciele mogą skuteczniej trenować modele AI, co prowadzi do lepszego podejmowania decyzji i skalowalności. Badania sugerują, że wdrożenie rozwiązań underwritingowych opartych na sztucznej inteligencji potencjalnie prowadzi do redukcji kosztów operacyjnych nawet o 30%, co przekłada się na potencjalne roczne oszczędności w wysokości milionów dolarów dla dużych ubezpieczycieli.

Britenet zaprojektował i stworzył spersonalizowany system, aby pomóc firmie ubezpieczeniowej w zarządzaniu nową częścią jej działalności. Wdrożyli proces raportowania i analizy oraz zaprojektowali portal dla klientów. Firma zachowała odpowiedzialność za swoją pracę przez cały czas trwania projektu.

Bartosz Okrasa – Chief Financial Officer

Towarzystwo Ubezpieczeń Wzajemnych

Wykorzystanie Asystentów Cyfrowych i Przetwarzania Języka Naturalnego (NLP) w celu zwiększenia wydajności do 1000 euro na polisę

Wykorzystaj sztuczną inteligencję, aby zbliżyć się do swoich klientów

Wiele firm ubezpieczeniowych ma trudności ze zrozumieniem potrzeb swoich klientów. To, w połączeniu z brakiem skutecznych narzędzi do przetwarzania dużych ilości danych, skutkuje znacznie dłuższym czasem obsługi klienta. Wykorzystanie technologii NLP umożliwia szybsze i bardziej precyzyjne odpowiedzi na zapytania oraz personalizację usług - co przekłada się na większe zadowolenie klientów.

Czy to możliwe, aby chatbot nie irytował klientów? Sprawdź, co sądzi o tym nasz ekspert!

W jaki sposób technologia NLP może wspierać Twój rozwój?

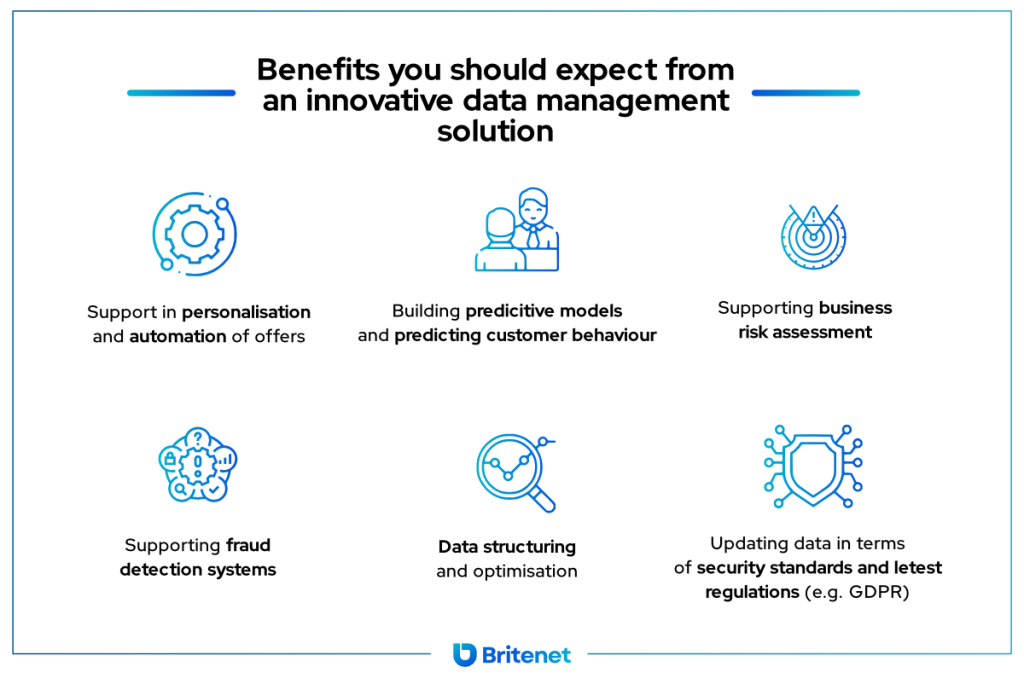

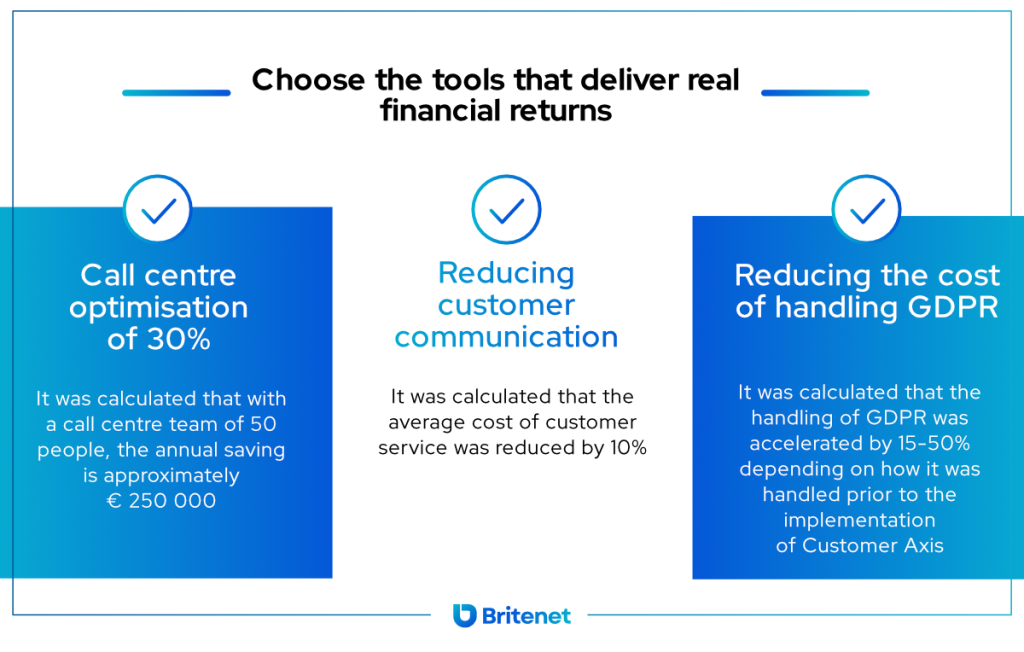

Integracja cyfrowych asystentów opartych na sztucznej inteligencji i technologiach NLP usprawnia interakcje z klientami i zmniejsza koszty operacyjne ubezpieczycieli. Pomimo początkowego sceptycyzmu niektórych konsumentów wobec asystentów głosowych, innowacje te ułatwiają płynny przepływ pracy od underwritingu po przetwarzanie roszczeń. Integracja cyfrowych asystentów i technologii NLP może usprawnić interakcje z klientami, zmniejszając koszty call center nawet o 30%. Co więcej, ubezpieczyciele mogą osiągnąć znaczny wzrost wydajności, z potencjalnymi oszczędnościami do 1000 euro na polisę, dzięki zautomatyzowanej obsłudze klienta i rozwiązywaniu zapytań.

Zautomatyzowany Underwriting: użyj AI, aby zwiększyć swoje zyski

Jaki jest główny błąd firm z branży ubezpieczeniowej?

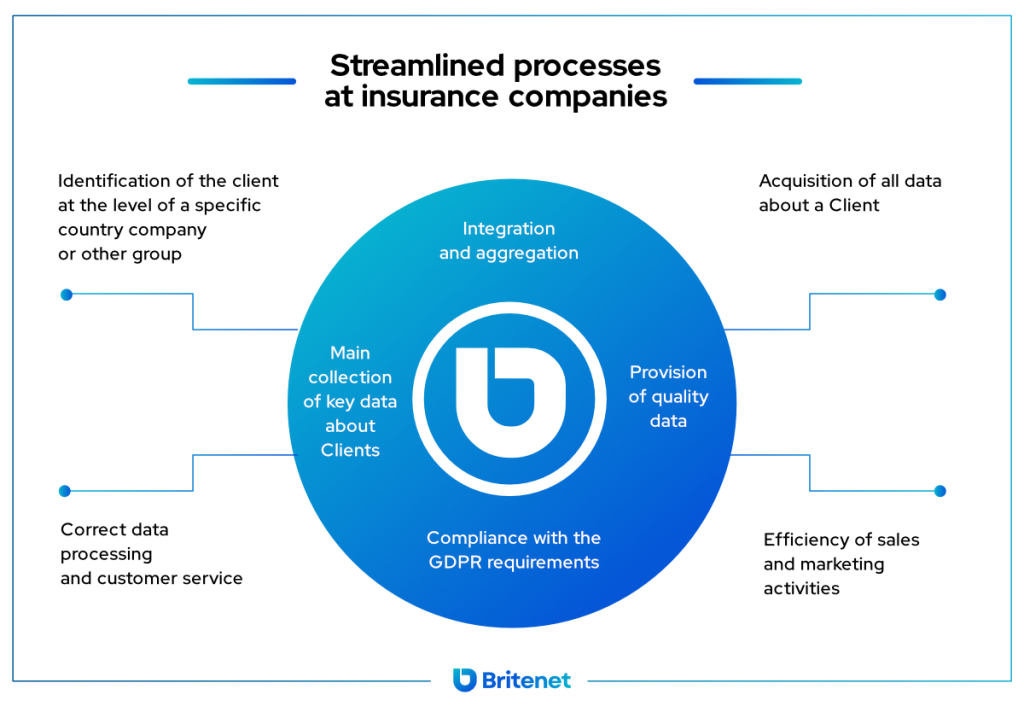

Głównymi przyczynami wysokich kosztów operacyjnych i utraty konkurencyjności na rynku są zwykle zbyt długie procesy decyzyjne, błędne oceny ryzyka i niewystarczające możliwości biznesowe – z powodu braku cennych danych. Wiele firm z branży ubezpieczeniowej próbuje poprawić swoją sytuację, wdrażając wiele rozproszonych rozwiązań, wprowadzając jeszcze większą niespójność danych. Współpracując z zaufanym partnerem IT, firmy ubezpieczeniowe mogą połączyć i ujednolicić posiadane dane i zacząć czerpać korzyści z pełnego potencjału ukrytego w danych.

Wiemy, jak w pełni wykorzystać potencjał Twoich danych

Sprawdź rozwiązanie, które stworzyliśmy dla wiodącej międzynarodowej firmy ubezpieczeniowej.

Rozwijaj swoją działalność dzięki zautomatyzowanemu underwritingowi

Zrobotyzowana automatyzacja procesów (RPA) i zautomatyzowane systemy underwritingowe oparte na sztucznej inteligencji upraszczają ocenę ryzyka i wystawianie polis, co skutkuje znacznymi oszczędnościami czasu i kosztów. McKinsey szacuje znaczny potencjalny wzrost wartości dzięki inwestycjom w sztuczną inteligencję w różnych funkcjach ubezpieczeniowych. Zrobotyzowana automatyzacja procesów i oparty na sztucznej inteligencji underwriting mogą znacznie obniżyć koszty przetwarzania manualnego. Ubezpieczyciele mogą zaoszczędzić do 5 000 euro miesięcznie dzięki usprawnieniu procesów underwritingowych, co w przypadku dużych firm ubezpieczeniowych przekłada się na potencjalne roczne oszczędności rzędu setek milionów euro.

Skuteczniejsze wykrywanie oszustw dzięki uczeniu maszynowemu

Chroń swoją firmę dzięki uczeniu maszynowemu

Każdego roku oszustwa ubezpieczeniowe kosztują europejskich ubezpieczycieli i ich konsumentów około 13 miliardów euro. Podatność na niewykryte manipulacje informacjami i fałszowanie dokumentów oznacza nie tylko straty finansowe, ale także utratę wiarygodności i reputacji firmy. Odpowiedzią na oszustwa są rozwiązania IT wykorzystujące algorytmy uczenia maszynowego.

Wykorzystaj uczenie maszynowe do ochrony firmy

Przed wdrożeniem uczenia maszynowego - 5 pytań, które należy sobie zadać

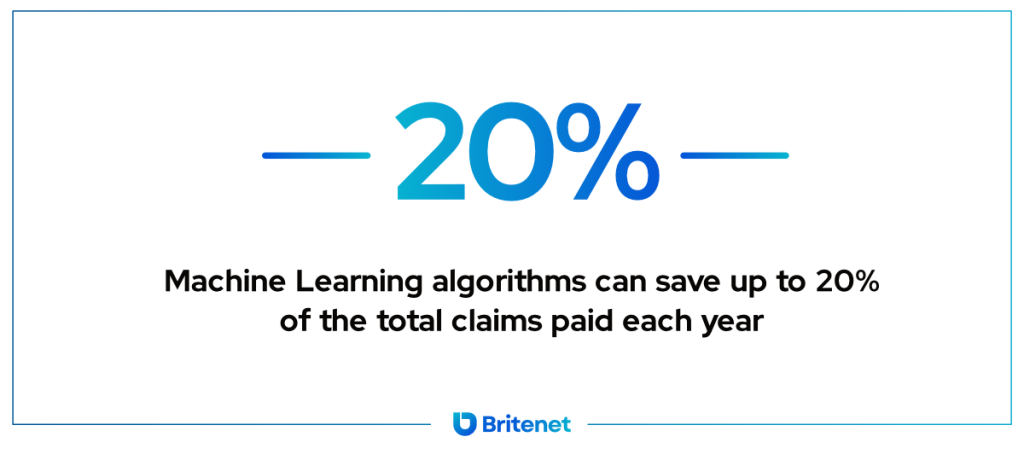

Algorytmy uczenia maszynowego okazują się skutecznymi narzędziami w walce z oszustwami ubezpieczeniowymi. Analizując ogromne zbiory danych i identyfikując podejrzane wzorce, ubezpieczyciele mogą skuteczniej wykrywać i zapobiegać nieuczciwym działaniom, chroniąc w ten sposób swoje interesy finansowe i poprawiając ogólną integralność branży. Wdrożenie algorytmów uczenia maszynowego do wykrywania oszustw może przynieść znaczne korzyści finansowe. Ubezpieczyciele mogą zapobiegać nieuczciwym roszczeniom wartym miliony dolarów rocznie, a badania sugerują potencjalne oszczędności w wysokości do 20% całkowitych roszczeń wypłacanych każdego roku.

Jako osoba głęboko zanurzona w technologii BI, nie mogę wystarczająco podkreślić znaczenia łączenia najnowocześniejszych technologii IT, takich jak uczenie maszynowe i przetwarzanie języka naturalnego (NLP) oraz, oczywiście, hurtownie danych lub jeziora danych, w obszarze ubezpieczeń, a wszystko to przy współpracy z zaufanymi sojusznikami IT. Nie chodzi tylko o modernizację systemów; chodzi o kształtowanie przyszłości naszej branży. Łącząc te technologie, nie tylko usprawniamy operacje - odkrywamy nowe informacje, inteligentniej zarządzamy ryzykiem i naprawdę łączymy się z naszymi klientami na głębokim poziomie. To właśnie ta harmonia innowacji i współpracy napędza nas z pewnością, wykorzystując hurtownie danych jako nasz fundament do nawigacji i rozwoju w stale ewoluującym obszarze ubezpieczeń.

Łukasz Nienartowicz – Head of Business Intelligence

Podsumowanie

Firmom z sektora ubezpieczeniowego w dynamicznym rozwoju przeszkadza przede wszystkim nieodpowiednio przygotowana infrastruktura IT. Wiele firm zatrzymuje swój rozwój na jednym systemie lub decyduje się na fragmentaryczne, niekompatybilne rozwiązania – kierując się przy ich wyborze trendami rynkowymi. W efekcie, zamiast widzieć efekty transformacji, muszą liczyć straty wynikające z wdrożenia niedopasowanego systemu i planować kolejny projekt IT – który może naprawić pewne szkody i spowodować nowe.

Drogą do sukcesu i bezpiecznej pozycji na rynku jest umiejętność łączenia i wykorzystywania różnych technologii – tak, aby uzyskać spójną i synergiczną całość. Efekt ten jest możliwy do osiągnięcia we współpracy z zaufanym partnerem IT, który dąży do pełnego zrozumienia potrzeb i możliwości firmy, a następnie przedstawia optymalne rozwiązania dostosowane do konkretnych celów i rozwoju.

Chcesz zrobić krok w technologiczną przyszłość?